IB証券はご存知のとおりアメリカの証券会社であるため日本の特定口座には対応しておらず、収益が発生したら自身で確定申告を行う必要がある。

確定申告の具体的な手順については税理士または最寄りの税務署へ相談する必要があるが、ここでは今まで自分で確認して行ってきた内容を参考情報としてまとめる。

※ちなみに税理士資格を持っていない(実は持ってたらスミマセン)のに確定申告の方法をネット上で有料情報として売っている人もいたが大丈夫なのかあれ?あとここに記載している情報も正しいとは限らないので気になることがあれば税理士または税務署へ相談してください。

この記事の目次

取引記録の作成と譲渡損益

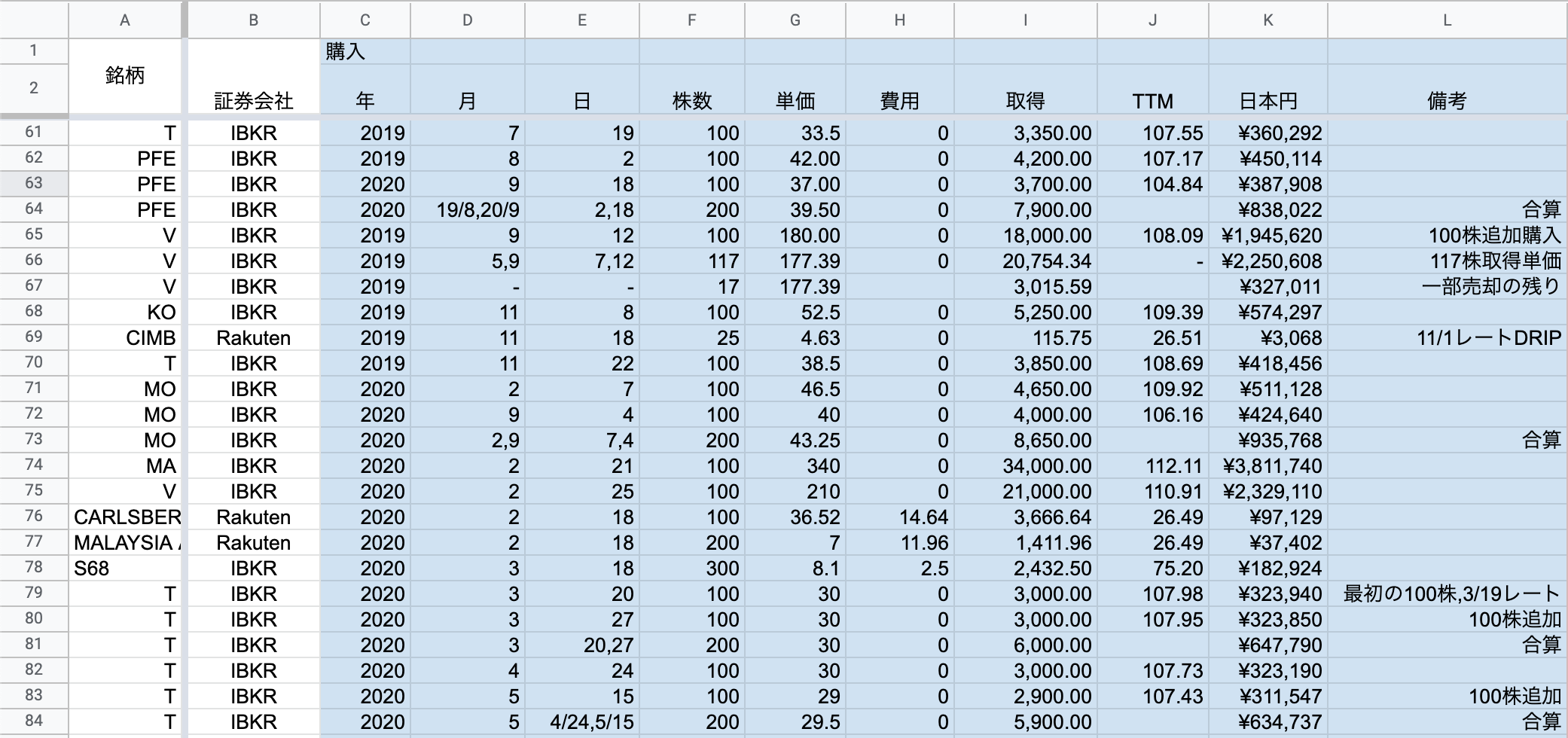

IB証券で行った売買は全て日本円に換算して記録に残している。この記録を元に日本円での譲渡益を計算していく。

具体的な記録内容は下記。

■記録内容(購入時)

- 銘柄

- 取引年月日

- 数量

- 約定単価(外貨建て)

- 取引手数料(外貨建て)

- 取得費用(外貨建て)

- 為替レート(TTM)

- 取得費用(円建て)

1~5はそのままの内容。

6は取得費用=約定単価×数量+取引手数料で計算したものを記載。

7のTTMは仲値と呼ばれる為替レートで、TTS(買相場)とTTB(売相場)の中間値となる。(TTS+TTB)÷2で計算はできるが、銀行のホームページなどでも確認することができる。個人的には七十七銀行のページが見やすくておすすめ。

人によっては売買ごとにTTSとTTBに分けて記録しているが自分はTTMでまとめて記録している。

8は確定申告に使う日本円金額。取得費用(円建て)=取得費用(外貨建て)×TTMで計算した金額となる。

■記録内容(購入時)

- 銘柄

- 取引年月日

- 数量

- 約定単価(外貨建て)

- 取引手数料(外貨建て)

- 譲渡金額(外貨建て)

- 為替レート(TTM)

- 譲渡金額(円建て)

売却時の記録も基本は同じ。

6は譲渡金額(外貨建て)=約定単価×数量-取引手数料で計算。8は譲渡金額(円建て)=譲渡金額(外貨建て)×TTMで計算を行う。

最終的な譲渡損益は譲渡金額(円建て)-取得費用(円建て)の金額となる。為替によって金額も動いてしまうが変動分も含めて日本円金額が最終的な確定金額となる。

(追記)

株売買では取引ごとにTTBとTTSを使い分けるのが正式なやり方ですのでご留意ください。

配当金・利息・オプションプレミアムの収益記録

譲渡損益以外の収益も記録に残す。記録内容は下記。

■収益記録

- 受取日

- 受取内容

- 受取金額(外貨建て)

- 為替レート(TTM)

- 受取金額(円建て)

入金日のTTMレートを乗じた金額が収益として申告する内容。

項目ごとの所得区分と課税方式の整理

取引記録と収益記録を元に1月1日〜12月31日までの収益金額を確定申告する。収益項目毎に課税方式が異なるので事前に確認。

具体的には下記。

| 所得区分 | 課税方式 | |

|---|---|---|

| 譲渡益 | 譲渡所得 | 分離課税or総合課税 |

| 配当 | 配当所得 | 分離課税or総合課税 |

| 利息 | 利息所得 | 総合課税 |

| プレミアム | 雑所得 | 総合課税 |

譲渡益と配当は分離課税または総合課税の選択が可能。分離課税であれば税率は一律20.315%、総合課税の場合は所得に応じた累進課税率になる。

確定申告書等作成コーナーへ入力

準備が整ったら国税庁が運営する確定申告書等作成コーナーにて各フォームに入力していく。

フォームの利子所得または配当所得部分を選択すると「金融・証券税制」の入力項目が出てくるので指示に従って選択していく。

課税方式は総合課税または申告分離課税のいずれかを選択。

譲渡益は上場株式等の項目を選択。

配当金は特定口座以外で申告する場合のフォームに入力。

利息収入は国外で支払われる項目に入力。

オプションプレミアムは雑所得として申告。

各フォームの入力方法とか外国税額控除の方法などはここでは省略する。

各種根拠の整理

ネット上ではIB証券の確定申告に関する解釈が人によって異なるケースが多い。そこで自分なりに整理した内容を根拠を交えてまとめておく。

取引対象や配当の支払い元となる株は上場株式等? or 一般株式等?(非上場株式扱い?)

上場株式等で整理している。

根拠は確定申告書等作成コーナーのFAQ案内で「6外国金融商品市場において売買されている株式等」と定義されている部分。

上場株式等とは

[平成27年4月1日現在法令等]

「上場株式等」とは、次に掲げるものをいいます。

1 金融商品取引所に上場されている株式等

なお、上場されている株式等は、いわゆるETF、J-REIT、ベンチャーファンド及びカントリーファンドを含みます。2 店頭売買登録銘柄として登録されている株式(出資及び投資口を含みます。)

3 店頭転換社債型新株予約権付社債

4 店頭管理銘柄株式(出資及び投資口を含みます。)

5 日本銀行出資証券

6 外国金融商品市場において売買されている株式等

7 公募株式等証券投資信託の受益権

8 特定投資法人の投資口

(措法37の11の3②、措令25の10の2⑤、措規18の11④)

FAQ案内より

受取利子は分離課税 or 総合課税?

総合課税で整理している。

根拠は確定申告書等作成コーナーで「2国外で支払われる預金等の利子など国内で源泉徴収されないもの等に関する事項(総合課税の対象)」と案内されている部分。

租税特別措置法でも第三条で”国内において”と記載されている。

第三条 居住者又は恒久的施設を有する非居住者が平成二十八年一月一日以後に国内において支払を受けるべき所得税法第二十三条第一項に規定する利子等で次に掲げるもの以外のもの(同法第二条第一項第四十五号に規定する源泉徴収を行わないものとして政令で定めるもの(次条において「不適用利子」という。)を除く。以下この条において「一般利子等」という。)については、同法第二十二条及び第八十九条並びに第百六十五条の規定にかかわらず、他の所得と区分し、その支払を受けるべき金額に対し百分の十五の税率を適用して所得税を課する。

租税特別措置法より

オプション(デリバティブ取引)の収益は分離課税 or 総合課税?

総合課税で整理している。

根拠は国税庁の「No.1522先物取引に係る雑所得等の課税の特例」に記載の「適用対象となる先物取引の差金等決済の範囲」において「外国市場デリバティブ取引」が記載されていないため。

2 適用対象となる先物取引の差金等決済の範囲

先物取引に係る雑所得等の課税の特例の適用対象となる先物取引の差金等決済の範囲は、次のとおりです。

(中略)

(2) 金融商品先物取引等の決済(その金融商品先物取引等による金融商品の受渡しが行われることとなるものを除きます。)

金融商品先物取引等とは、次に該当する取引をいいます。イ 金融商品取引法に規定する市場デリバティブ取引のうち一定のもの(金融商品市場において、金融商品市場を開設する者の定める基準及び方法に従い行う次の取引)

平成16年1月1日以後に行う、平成18年改正前の証券取引法に定められている有価証券先物取引、有価証券指数等先物取引及び有価証券オプション取引

平成17年7月1日以後に行う、廃止前の金融先物取引法に定められている取引所金融先物取引(いわゆる通貨等先物取引、金利等先物取引、金融オプション取引)

平成19年9月30日以後に行う、金融商品取引法第2条第21項第1号から第3号までに定められている取引 ロ 平成24年1月1日以後に行う、金融商品取引法第2条第22項に定められている店頭デリバティブ取引で同項第1号から第4号までに掲げる取引のうち一定のもの(金融商品市場及び外国金融商品市場によらないで行われる、いわゆる先渡取引、指標先渡取引、オプション取引、指標オプション取引)

金融商品取引法ではデリバティブ取引を市場デリバティブ取」と店頭デリバティブ取引、外国市場デリバティブ取引の3つに分けている。

20 この法律において「デリバティブ取引」とは、市場デリバティブ取引、店頭デリバティブ取引又は外国市場デリバティブ取引をいう。

金融商品取引法より

しかし、分離課税となる特例の対象は市場デリバティブ取引と店頭デリバティブ取引の2つしか記載されていない。

こんな感じでネット上の情報だけを見て鵜呑みにするのではなく自分なりに整理するのも大事だと思っています。

以上です。

コメント

分離課税でいけそうですね!参考になりました。

私は基準通貨を円で口座開設したのですが、ログインしてレポートの税金のところでレポート作成すると、取引日や配当支払日のTTMで円建てで、計算してくれますよ。

レポートで見れたんですね。ありがとうございます

こんにちは、IB証券のDripって日本国内じゃどういう扱いになるのでしょうか?

配当の代わりに株式を貰っているのであれば非課税で良いのではないかと思うのですが

管理人様は利用されていますか?

コメントありがとうございます。IB証券でDRIPはやっていませんが、マレーシア株でやったことがあり、その際は配当を貰って株を買ったという形で記録しました。

参考になりました、ありがとうございます。

因みに、Stock Yield Enhancement Programを通じた貸株に対する配当金は、雑所得(総合課税)のご認識でしょうか?

はい。雑所得の認識でいます

短期売買はもちろん保有銘柄が増やしすぎた場合も

それだけ手間が増えてしまうと考えたほうが良いですね

保有銘柄が増えると配当貰う機会が増えてしまいますし

ところで国内の証券会社だと外国税額控除する際に特定年間取引報告書を送付しますが

IB証券の場合も何か書類を送付する必要はあるのでしょうか?

自分で確定申告のフォームに入力するだけで良いのでしょうか?

はい。特定口座ではない分手間は増えますね・・。

外国税額控除はe-taxであれば書類の送付は求められないです。フォームへの入力だけでした

フォームへの入力だけでしたか

ありがとうございます!

37の10・37の11共-6を見ると、取得時はTTS、譲渡時はTTBで計算するとなっています。

売りも買いもTTMで計算して問題ないのでしょうか?

TTMはTTSとTTBの中間値なので問題ないと思っています。取引ごとに有利なレートを意図的に採用している訳でもないので。ちなみに最初はTTSとTTBを使い分けようとしましたが配当金受領時はどうすればよいのか?など分かりにくくなったので全てTTMで統一しています。

配当は原則TTM、継続適用を前提にTTBも可ですよ。

ミスリードしされて誤った申告をする人が出ないことを祈ってます。

コメントありがとうございます。記事本文修正しました

こんにちわ!唯一、詳しくご説明を頂いてる貴重な、貴重な情報源として利用させて頂いております。感謝・感謝です。

そんな中、売却時の計算で質問です。宜しくお願いします!

文中に

”6は譲渡金額(外貨建て)=約定単価×数量-取引手数料で計算。8は「譲渡金額(円建て)」=取得費用(外貨建て)×TTMで計算を行う。

最終的な譲渡損益は譲渡金額(円建て)-取得費用(円建て)の金額となる。為替によって金額も動いてしまうが変動分も含めて日本円金額が最終的な確定金額となる。”

とありまして、6の時点で費用が引かれてるところ、文の最後でご説明されている最終的な譲渡損益(表中=最終譲渡額のことで正ですか?)の計算のところで再度、取得費用¥を引いていらっしゃいます。正しい計算、ということでよろしかったでしょうか?

また、「損益」の縦列に関しての計算方法のご共有をお願いしたいのですがいかがでしょうか?初めての投資をIBではじめ、配当もあったので頼りにしています!

宜しくお願いします。

コメントありがとうございます。記載ミスでした。

“8は譲渡金額(円建て)=譲渡金額(外貨建て)×TTM”です。表中の最終譲渡額の金額です。

最終譲渡額の式は

(売却株数×売却単価-手数料)×為替レート

になります。

こんにちは、Interactive Brokersを使っていてここ数年大変参考にさせていただいております。

譲渡金額と取得金額について質問させて下さい。

コメントで議論されていたと思うのですが、確かに、外貨で表示されている株式等に係る譲渡の対価の額等の邦貨換(https://www.nta.go.jp/law/tsutatsu/kobetsu/shotoku/sochiho/020624/sanrin/1273/37_10-11/01.htm) 37の10・37の11共-6を読むと、取得時はTTS、譲渡時はTTBで計算するとなっています。

ですが、スキャルピングや短期売買をしていると、上記の計算を行った場合にTTSとTTBの差(ドル円だと2円)で実際の取引よりも過剰に損失を計算してしまう現象が発生します。

例えば、ある1営業日の為替がTTS=101円/ドル・TTB=99円/ドル・TTM=100円/ドルのときに、1営業日の中で1株100ドルの株を合計10,000株買い、1株101ドルで合計10,000株売ると、

– $換算では、($101 x 10,000株) – ($100 x 10,000株) = $10,000の益

– TTM換算では、($101 x 10,000株 ✕ 100円/ドル) – ($100 x 10,000株 x 100円/ドル) = 1,000,000 円の益

– 取得時TTS換算・譲渡時TTB換算では、($101 x 10,000株 ✕ 99円/ドル) – ($100 x 10,000株 x 101円/ドル) = -1,010,000 円の損

となり、とても違和感があります。インタラクティブブローカーズのドル円スプレッドは2円も開いていないので、口座上でも実際には益がでるんですよね…こういう場合でも、全取引に対して同じ計算方法を使えば問題ないのでしょうか?

とても具体的な質問となっており、本記事で適切な質問ではないかもしれないのですが…..よろしくお願いいたします。

コメントありがとうございます。自分も詳しくはないのですが、確かにご指摘どおり不整合は生じますよね。ルール上はTTSとTTBでそれぞれ計算とのことですので上記で記載頂いた例だと損失として計上するので明らかにおかしな状況ですよね・・。意図的に数字を操作している訳ではないので問題ないとは思いますが

はじめまして。情報ありがとうございます。

質問なのですが。

IB証券の株式取引で損失が出ました。

確定申告書等作成コーナーでは、損失分はどこに記入したら良いのでしょうか?