(2021年3月2日追記)

コロワイドによるアトム株の売り出しがまた実施されることになりました・・。

コロワイドとアトムより6月末に株主優待ポイントをもらったので両社の比較をしたいと思う。

コロワイドに関しては20年6月分に限りコロナ対応としていつもより1万ポイント優待が多いので例年通りだったらどうなるかで見てみる。

コロワイドとアトムの関係

まずは両社の関係について説明。

コロワイドとアトムは親会社と子会社の関係にあり、コロワイドによるアトムへの出資比率は現在約51%となっている。

両社はそれぞれ東証1部と2部に上場をしているのでいわゆる親子上場企業となる。

コロワイドとアトムの株主優待と配当

両銘柄の優待と配当の比較。

| コロワイド | アトム | ||

|---|---|---|---|

|

株主優待

|

100株 | – | 年4千円相当 |

| 500株 |

年4万円相当

|

年2万円相当 | |

| 1000株 | 年4万円相当 | ||

| 配当 | 1株あたり | 5円 | 2円 |

コロワイドの優待は一律500株以上で年間4万円相当でアトムは保有株数に応じて年間4千円から4万円相当が貰える。

優待の付与タイミングはそれぞれコロワイドが3/6/9/12月末の四半期毎でアトムは6/12月末の半年ごとになっている。

配当金は毎年5円と2円でここ数年は安定している。

コロワイドとアトムの利回り比較

2019年8月から現時点まで月末時点の株価で利回りを算出した。条件は優待が同じになるようコロワイドは500株でアトムは1,000株にしている。

結果は次のとおり。

|

日付

|

コロワイド | アトム | ||||

|---|---|---|---|---|---|---|

| 株主優待 | 配当 | 合計 | 株主優待 | 配当 | 合計 | |

| 21.3 | 3.70% | 0.23% | 3.93% | 5.10% | 0.25% | 5.35% |

| 21.2 | 3.96% | 0.25% | 4.21% | 4.19% | 0.21% | 4.40% |

| 21.1 | 4.21% | 0.26% | 4.47% | 4.47% | 0.22% | 4.70% |

| 20.12 | 4.90% | 0.31% | 5.21% | 4.60% | 0.23% | 4.83% |

| 20.11 | 5.19% | 0.32% | 5.51% | 4.90% | 0.25% | 5.15% |

| 20.10 | 5.13% | 0.32% | 3.81% | 4.78% | 0.24% | 5.02% |

| 20.9 | 4.48% | 0.28% | 3.76% | 4.64% | 0.23% | 4.87% |

| 20.8 | 4.82% | 0.30% | 3.87% | 4.44% | 0.22% | 4.67% |

| 20.7 | 6.79% | 0.42% | 4.03% | 5.39% | 0.27% | 5.66% |

| 20.6 | 5.45% | 0.34% | 4.26% | 4.88% | 0.24% | 5.12% |

| 20.5 | 4.96% | 0.31% | 4.12% | 4.48% | 0.22% | 4.70% |

| 20.4 | 5.34% | 0.33% | 3.99% | 4.72% | 0.24% | 4.96% |

| 20.3 | 4.89% | 0.31% | 4.1% | 4.69% | 0.23% | 4.92% |

| 20.2 | 4.51% | 0.28% | 4.1% | 4.45% | 0.22% | 4.67% |

| 20.1 | 3.58% | 0.22% | 3.8% | 3.92% | 0.20% | 4.11% |

| 19.12 | 3.54% | 0.22% | 3.71% | 3.94% | 0.20% | 4.14% |

| 19.11 | 3.64% | 0.23% | 3.51% | 3.96% | 0.20% | 4.16% |

| 19.10 | 3.80% | 0.24% | 3.60% | 4.00% | 0.20% | 4.20% |

| 19.9 | 4.01% | 0.25% | 3.70% | 4.11% | 0.21% | 4.31% |

| 19.8 | 3.88% | 0.24% | 3.22% | 4.00% | 0.20% | 4.20% |

コロワイドと比べてアトムは株価が低く利回りの高い状態が続いている。

投資効率の観点ではアトムの方が良いが優待の改悪や株の売り出しリスクが伴う。

アトムの株売出しリスクは無くなったが上場廃止の可能性はゼロでは無い

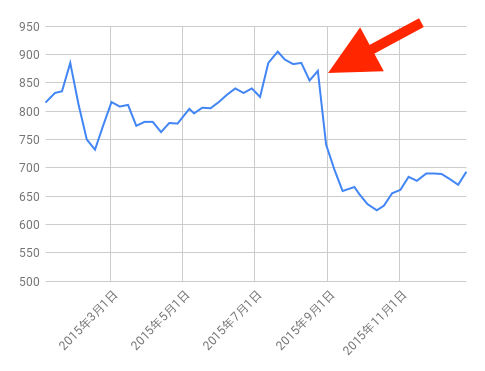

かつてコロワイドはアトム株を71%保有していたが2015年9月に保有株の売出しを実施し出資比率を51%まで低下させている。

結果としてアトムの株価は大幅に下落して個人株主に大きな影響が出た。

当時の株価変動はこんな感じ。

矢印部分の2015年9月1日に発表があり9月11日の売出し完了後の前後比較で約25%の大幅下落となっている。(発表前からすでに下がり始めているのは非常に怪しいが)

これ以外にも2013年に同様の売出しをコロワイドはやっているので実はこれで2回目。

このように売出しをやられると一般投資家は損をするのだが、2015年実施分によってコロワイドのアトム株保有割合は51%まで低下している。従って子会社としてアトムを維持するのであれば追加売出しもう出来ない状態となっている。この点では株売出しリスクは一応無くなったと言えるかもしれない。

一方で次に注意しないといけないのがアトムの上場廃止リスク。コロワイドとアトムはともに上場をしているが、ガバナンスや経営効率化の観点で親子上場の形式はあまり好ましくないと言われており、近年親子上場を解消する企業も多くなってきている。このような時代の流れに合わせてアトムの上場廃止リスクも決して小さいものでは無くなっていると思われる。

またコロワイドは現在不採算店舗の閉鎖とブランドの集約化を進めているため、業績悪化が続けば一部の事業をアトムへ継承し、グループから切り離して他社へ売却するケースが将来起こる可能性もゼロではない。

両社とも問題なく利益を出していれば今の親子上場関係は続くだろうけど、コロナショックもあるのでちょっと心配。

(21年3月追記)

再度コロワイドによるアトム株の売出しが発表されました。保有株比率は51%から42%へダウン。51%未満でも実質的に支配されているとみなされれば引き続き子会社になる・・。

発表後の株価の動きは次のとおり。権利落後に更にダウンするのは目に見えている。

以上です。