マレーシアの銀行より定期預金利息約32万円相当が振り込まれた。

「新興国×高金利通貨」と聞くと多くの人がマイナスイメージしか持たないと思うが、個人的には気にしていない。

貰った金は使えば良いんだよ。

この記事の目次

定期預金利息約32万円相当の入金

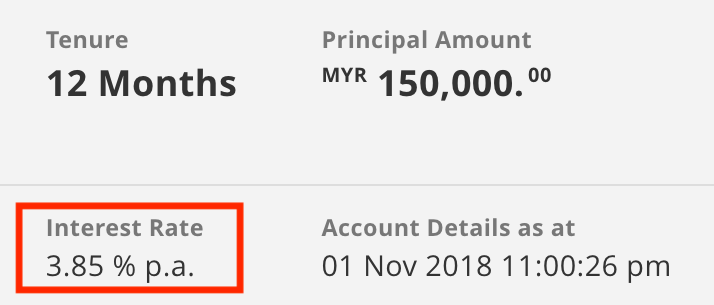

今回の利息は、移住ビザの預託金を預けているマレーシアCIMB銀行1年定期の満期分となる。利率は3.85%。

預金はもちろんマレーシア・リンギット建てなので利息も現地通貨での受取りとなる。

クレジットカード用の担保金も含めて3口に分けて預金を組んでいるためそれぞれで受領。合計金額は11,935リンギットで当日のTTM為替レート換算だと322,840円相当になる。

マレーシアでは利息への現地課税は無いが、自分は日本居住者なのでこの金額で日本の確定申告を行う。

ちなみに定期預金は自動更新となるのだが、更新後の利率は4.3%に上がった。

非常にありがたい。

マレーシアは銀行利息が高い国。3%以上は普通

日本にいると3%〜4%の定期預金利率はありえない数字に見えるが、マレーシアでは特段珍しいことではない。

メガバンクを含めた銀行の利率表を見ると、だいたい3%以上が設定されている。キャンペーン金利を含めて主要銀行の利率を調べると次のようになった。

Maybank:1年3.35%

Maybankは同国最大手の銀行。アセアン地域に広く進出しており、シンガポールやフィリピンでも主要銀行となっている。

CIMB Bank:6ヶ月4.4%(プロモーション)

CIMB Bankは同国第2位の銀行。インドネシア、タイ、カンボジア、ベトナム、シンガポールに進出。インドネシア国内でも主要銀行となっている。

最近はデジタルバンキングを推進。

Publick Bank:12ヶ月3.35%

Publick Bankは同国第3位の銀行。

一定額以上の取引がある顧客の会員資格”レッドカーペット”向けにジャパンデスクが本店に設置されており、ビザ取得後も日本語で対応してもらうことが可能。

RHB Bank:3ヶ月4.38%(プロモーション)

RHB Bankは同国第4位の銀行。アセアン地域主要国に加え香港にも進出している。

新興国×高金利通貨にはリスクがある

日本と比べると非常に魅力的な利率に見えるが、新興国の高い金利にはそれなりに理由がある。

理解しておく必要がある。

リスク①:インフレ

なぜここまで利率が高いのかと言うと、マレーシアの高いインフレ率が理由。

かつて日本も預金利率が5%の時代もあったが、ご存知のとおり当時は経済が急激に成長していた。そして経済の成長に合わせて物価も上がっている状態であった。

金利とインフレ率(物価上昇率)は密接に関係する。

例えばインフレ率4%の状況下では1,000円で買えたものが翌年には1,040円になる。この環境で年利2%の定期預金を組んだとしても、1,000円を預けると翌年は1,020円にしかならず、逆に損をしてしまう。

従って銀行はインフレ率以上の金利を設定することになる。

高金利通貨は単に利率だけを見るのではなく、このようにインフレ率との差分を確認する必要がある。

先進国であれば比較的安定したインフレになるが、新興国となると政治的な要因も影響して激しいインフレに陥る事も多い。

これが高リスクと言われる理由となる。

リスク②:為替

高金利通貨には為替リスクもある。

これにはいくつかあるが「為替が動いて円高になると損をする」というのが一番シンプルなリスク。お分かりのとおり、1ドル=100円のレートで外貨投資をし、1ドル=80円の時に日本円へ戻すと損をする。いくら高い利率で稼いでも為替で一気に利益が吹き飛ぶという可能性もある。

先進国であれば基本的に市場の中で為替は形成されるため比較的緩やかな変動になるが、新興国となれば政策的な操作が行われ為替が大きく動く場合もある。

また為替はインフレ率の高い国(金利の高い国)ほど通貨安に陥る傾向がある。

例えばインフレ率30%のアルゼンチンとインフレ率ほぼ0%(とする)の日本のケースで考えると、アルゼンチン通貨の価値は日本円で見て相対的に30%減損する。

これに合わせて為替レートもアルゼンチンペソ安・日本円高へと進む。

もっと具体的な例にすると、120円を持っていれば現地で40ペソに両替して缶ジュース1本が買えるとする。この時の為替レートは1ペソ=3円となる。

- 物価:缶ジュース1本=40ペソ=120円

- 為替:1ペソ=3円

これが翌年30%のインフレで52ペソへと値上がった場合、一物一価の法則に則り120円で缶ジュース1本が買えるように為替が調整されるとすると、1ペソ=2.3円までペソ安・円高が進む。

- 物価:缶ジュース1本=52ペソ=120円

- 為替:1ペソ=2.3円(120円÷52ペソ)

これが基本的な考え方。

新興国×高金利通貨のリスクなんか知らん。貰った金はすぐに使えば解決!

上記のように新興国×高金利通貨はリスクが大きいと嫌厭される傾向にあるが、個人的にはあまり気にしていない。

というのも、高金利で得られた金は現地通貨のまま、物の購入に使ったり、株券に変えたりしてすぐに消費してしまえば良いと考えているから。

インフレリスク対策=お金を消費する

まずインフレについては、物価が上がると言っても今日明日で急に高くなるというのは考えられない。

従って、得たお金をそのまま貯蓄していると価値は目減りしていくが、ある程度の期間で使ってしまえば何も問題は無い。

また経済成長に伴う健全なインフレであれば、企業の成長と合わせて株券の価格や配当も基本的には上がっていく。

この状態であればお金を金融商品に変えてインフレをヘッジすることも出来る。

「もし高利率&高インフレのバブル時代にタイムスリップできるとしたら、あなたはどうしますか?」

と考えてみれば、貯蓄はせずに消費か投資かいずれかの行動を取るはず。それと同じ。

現地に住んでいる人は全く同じ環境で生活をしているため、現地人と同じような消費・投資活動をしていれば良い。何も自分だけが物価高による影響を受けている訳ではない。

為替リスク対策=円に戻さない

次に為替に関してだが、これは日本円に戻さなければOK!これだけ。

とは言ってもそうはいかない場合もあるが、それでもちゃんとした国であれば為替は気にすることも無いと思っている。

というのも次のマレーシアリンギット(青)とトルコリラ(赤)の10年チャートを見ればよく分かる。

[visualizer id=”7516″]

政治が安定していて経済成長に伴う健全なインフレ状態の国であれば為替レートは安定的な動きになる。

そもそもアメリカも物価が上がっており、今では2%の金利が付く国になるが、ドル安・円高になっているわけではない。

「高金利=為替がヤバイ!」と反射的に反応してしまうのではなく、一旦はチャートを確認してみれば一概にマズイ状態とは言えないという事がよく分かる。

現地通貨で消費ができるようにして流動性を保つ

新興国×高金利通貨のリスク対策は上で説明した内容のとおり、現地通貨でそのまま消費をすれば良いだけ。

従って、いかに現地通貨を容易に使える環境(資産の流動性が高い状態)を作るかが大切になる。

外貨投資においては自分はこの点を非常に重視しており、今回のマレーシア資産も現地ATMで出金することが出来るし、クレジットカードやデビットカードを使って現地通貨のままで決済することも出来る。あるいは証券口座へ移して投資資金として使う事も出来る。

または為替状況に応じてシンガポール支店経由で複数の国へお金を移すことも可能。

これが日本で外貨投資をするとなると、外貨のままでは消費することができず最終的に日本円に戻さないと何も使えない。こっちの方が高リスク。

「新興国×高金利通貨」であっても、工夫をすればリスクは回避できると思っている。

引き続き新興国投資は行っていく。

以上です。

コメント

いつも大変ためになる記事を書いてくださりありがとうございます。

先日、クアラルンプールにmm2hの本申請に行ってまいりました。

CIMB銀行がお勧めとの事でしたので、そう致しました。

こちらの記事を何度も何度も読んでいたので、口座の開設もかなりスムーズに行う事が出来たと思います。非常に感謝しています。

無事にビザは入手できました。まだまだ移住はかなり先ですが、一安心です。

またCIMBのプリファードのクレジットカードも申請して参りました。この点も貴重な情報を惜しげもなくご提供くださり、大変感謝しています。現在、カードを待っている状態です。

ところで、どの記事か失念してしまいましたが、「クレジットカードを作り、それを使い、普通口座からそのお金が引き落とされる事で、口座にお金の出入りがない事によるロックは回避できるのか?」と聞いたところ、「だめ。クレジットカード代金の引き落としでは口座が使われた事として認められない。日本で半年に一回、赤いデビットカードを使ってお金をおろしてくれ。」との回答でした。

申し訳ありません、この点、もし何か情報をお持ちでしたら教えて頂けないでしょうか?ですが、もしご存知無ければお忘れ下さい。

重ねまして、この度はmm2hビザが取れました事、こちらのブログの多大なるお陰です、ありがとうございました。

つたない文章でしたがお役に立てたのであれば光栄です。

口座ロックの回避には最低年1回日本でデビットカード決済を行えば大丈夫です。赤いデビットカードにはMasterの決済機能がついているので、クレジットカード同様にお店でカード払いをすればそのまま使えます。缶コーヒーを年1回コンビニで買えばそれで大丈夫です。

口座規約

https://www.cimbbank.com.my/content/dam/cimb-consumer/personal/pdf/account/Current-Account-T-C/CA_T&C_ENG_MAR2018_aml_req_19_Apr_2018.pdf

INACTIVE / DORMANT ACCOUNTS / UNCLAIMED

MONIES

10.1 Accounts with no debit and/or credit transaction (other than

credit and/or debit transaction conducted by the Bank for

the purposes of crediting interest into the account or

debiting for fees and/or charges payable by account holder

to the Bank) for 1 year or more will be deemed as dormant

accounts.

↑

手数料やカード請求の支払いは客からCIMBへの精算になるので取引とみなされませんが、デビットカード利用であれば直接口座から利用先へ精算が行われるので取引とみなされます。

ご丁寧なご説明をありがとうございました!

了解です。今まで一度もデビットカードなるものを使った事がありませんでした。今回、クアラルンプールで入手した赤いデビットカードについて、まずは国外使用をアクティベイトした上で、コンビニで使ってみます。

重ねまして、わかりやすいご説明をありがとうございました。

う~ん、インフレリスク・為替リスクなんか知らん!はちょっとレベル低いかなぁ。

インフレ率と金利を比べた実質金利を見ないとダメですよ。

インフレ対策はすぐに使えばいい?

それなら円で持っといた方が…

為替とインフレ率と金利とか、根本的なところが理解できていないように思われます。

これで金融機関勤務ですか…

もう少し知識と見識を身に付けることをおすすめします。

コメントありがとうございます。ご指摘の件、

「高金利通貨は単に利率だけを見るのではなく、このようにインフレ率との差分を確認する必要がある」

と記事中にも書いているのですが・・。